A proposta de reforma tributária enviada pelo governo federal ao Congresso, se aprovada, pode aumentar a carga tributária das empresas de forma considerável. Saindo de 44,29% até 71,5% para médias e grandes empresas que utilizam o regime tributário de lucro real e, de 51,6% a quase 135% para empresas que utilizam o regime tributário de lucro presumido .

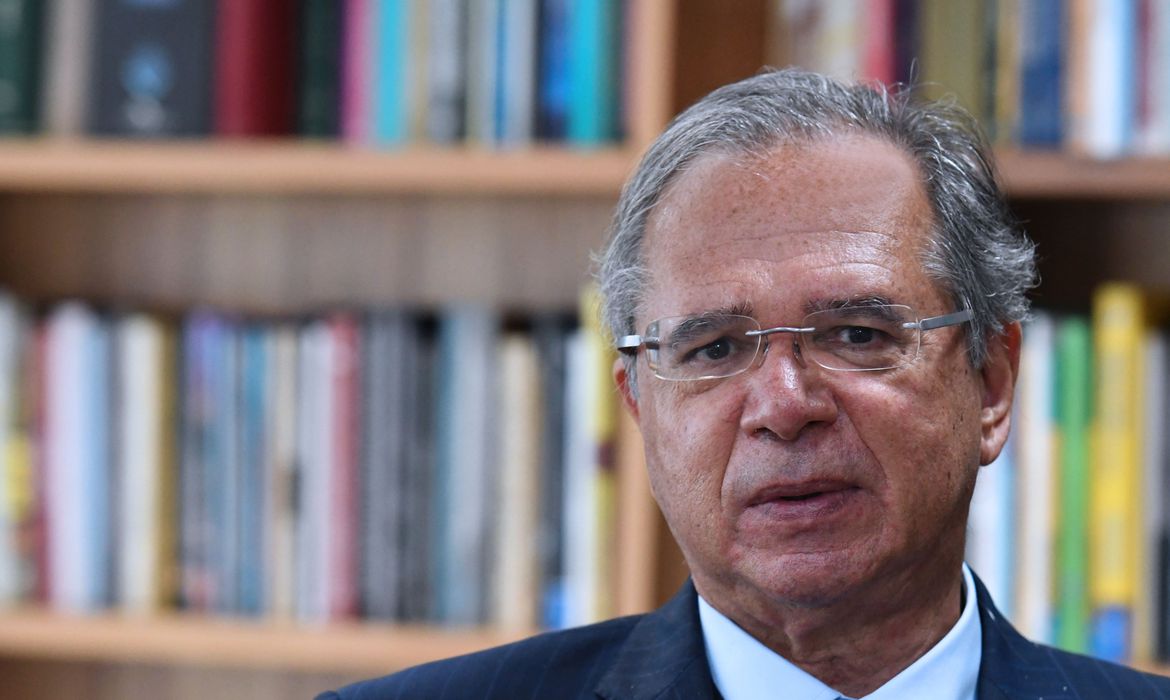

O cálculo foi feito em um estudo do Instituto Brasileiro de Planejamento e Tributação (IBPT), que mostra que as propostas não trazem neutralidade na carga tributária como vem pregando o ministro da Economia Paulo Guedes.

“Não é uma proposta honesta e mancha a biografia de liberal do ministro Paulo Guedes. Por isso, as críticas ao projeto são unânimes”, disse ao jornal O Globo Gilberto Luiz do Amaral, advogado tributarista e presidente do IBPT.

O aumento de carga tributária, segundo Amaral, se dá pela proposta de taxar em 20% sobre lucros e dividendos das empresas, mesmo com a contrapartida de reduzir de 25% para 20% o Imposto de Renda de Pessoas Jurídicas (IRPJ) .

Isenção após 1995

A proposta prevê isenção de IR sobre lucros e dividendos até o limite de R$ 20 mil por mês, o que beneficiaria pequenas empresas. O presidente do IBPT observa que a a taxação de lucros e dividendos no país acontecia até 1995, com uma alíquota de 15%.

No governo do presidente Fernando Henrique Cardoso essa taxação foi extinta, mas para compensar houve aumento de outros impostos para as empresas, como o próprio IR, Contribuição Social Sobre Lucro Líquido (CSLL) , PIS, Cofins e foi limitada a dedução de prejuízos das empresas em 30%.

“Foi uma troca. Isentou-se a tributação de lucros e dividendos como forma de atrair grandes empresas ao país para as privatizações, mas os demais impostos aumentaram. Agora, a proposta é voltar a taxar os lucros e dividendos, mantendo a alta carga tributária que compensou a isenção lá atrás”, diz Amaral.

Ministro Paulo Guedes | Foto: Edu Andrade/ Ministério da Economia

“O que estamos fazendo é tributar os rendimentos de capital e reduzindo [a carga para] de empresas e assalariados. Encontramos uma nova base, que são os rendimentos de capital, que estavam isentos há 25 anos, ou seja, são justamente as pessoas que têm mais recursos as que [neste período] pagaram menos impostos do que as pessoas físicas. Chegamos a dados extremos, como, por exemplo, apenas 20 mil pessoas receberam R$ 280 bilhões em isenções.

Explicação do ministro Paulo Guedes, ao explicar a proposta de passar a tributar em 20%, na fonte, os lucros e dividendos que as empresas distribuem a pessoas físicas e que, atualmente, são isentos da cobrança de imposto.

O que mostra o estudo

Segundo o estudo, para empresas de médio porte que utilizam o regime de lucro real, sem juros sobre capital próprio, a carga tributária terá aumento de 44,29%, se a proposta for aprovada.

O cálculo do IPBT mostra que a cada R$ 1 milhão faturado por essas empresas, elas passarão a pagar R$ 14,9 mil de IR sobre lucro em 2022. Hoje, não pagam nada. Com isso, o total de R$ 28 mil pagos em tributos sobre cada R$ 1 milhão faturado este ano, passam a R$ 40,4 mil ano que vem.

Para empresas no regime de lucro real, com juros sobre capital próprio, a carga tributária sobre cada R$ 1 milhão faturados sobe de R$ 87,4 mil, este ano, para R$ 149.980,00, um aumento de R$ 71,5% em 2022.

No caso de empresas da indústria e comércio que utilizam o regime tributário de lucro presumido o total de tributos para cada R$ 1 milhão faturado sobe de R$ 24,8 mil este ano para R$ 58,240,00 mil, uma alta de 134,8% no ano que vem.

Já para prestadores de serviços no regime de lucro presumido a carga tributária sobe 51,6% no ano que vem. Hoje, a cada R$ 1 milhão faturado os tributos pagos são de R$ 102.800,00 e sobem para R$ 155.840,00 em 2022.

Fonte: Com Agência Brasil e jornal O GLOBO